本帖最后由 mu4zi3yu2 于 22-8-2021 17:01 编辑

了解过海外大额寿险的朋友,相信或多或少都接触过“万能险”这类保险产品。对于富裕或者高净值人群来说,万能险被视为一种兼具人寿保障与财富传承功能的金融工具,而被多方推崇。

这篇文章我们结合新加坡的情况,尝试说明万能险是什么,并梳理传统万能险与指数型万能险的区别,以及新加坡市场上指数型万能险产品的特点。

一、什么是“万能险”?

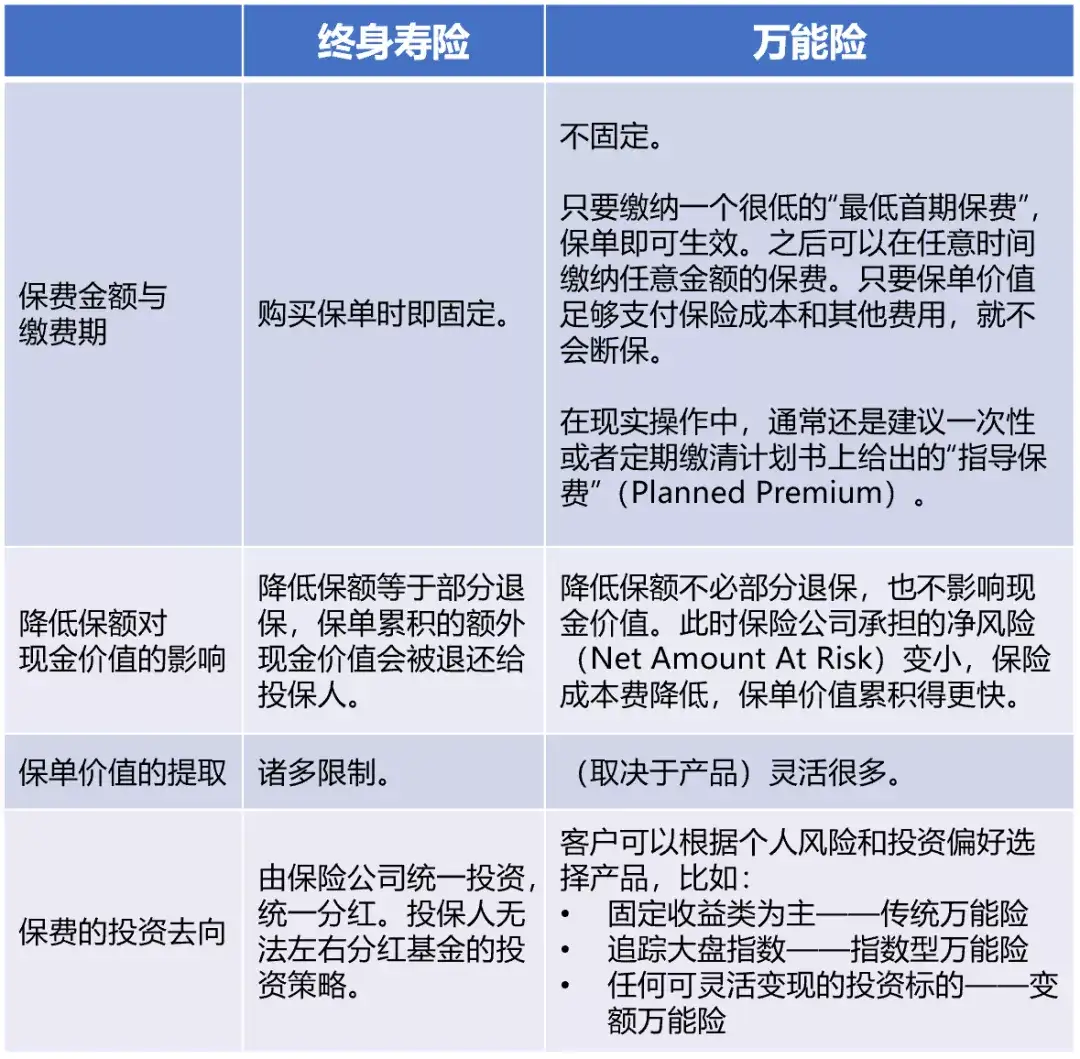

万能险,也被叫做万能寿险或者万用寿险,英文是Universal Life,简称UL。简单来说,万能险其实就是一种比较灵活的保终身的人寿保险,它最主要的功能同样是在被保人过世的时候提供身故赔偿。这与中国内地保险常见的万能账户有根本的区别,后者往往是搭配在一个寿险或者年金的主险之外,起到一个类似“余额宝”的理财账户的功能。 相对于分红型终身寿险,万能险的灵活性主要体现在以下几个方面。

因为变额万能险(Variable UL或VUL)的变量比较多,理想的客户群偏窄,并且投保过程相对繁琐,我们在这里就只讨论传统万能险和指数型万能险。对变额万能险感兴趣的朋友,可以参考我之前的这篇文章:可以用非现金资产购买的大额人寿保单——变额万能险。

二、传统万能险 vs 指数型万能险

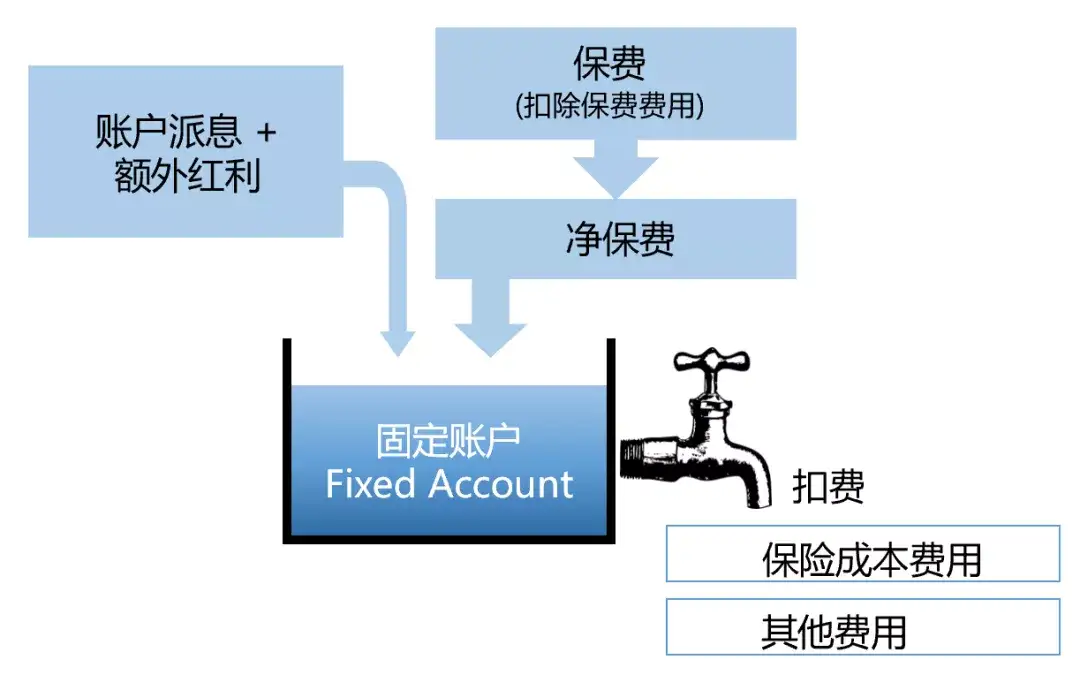

传统万能险(UL或Traditional UL)产品的结构可以用下面这张图来简单地概括。中间“水缸”里水的多少代表整份保单的保单价值,保单价值全部储存在唯一的“固定账户”(Fixed Account)里面。这个水缸同时在进水和出水,带来保单价值的变化。进水一方面来自投保人缴纳的保费,另一方面来自“固定账户”本身派发的利息以及保单给的一些额外红利。出水则是由于保险公司从保单价值里扣除了保险成本和其他费用。

当进水的速度快于出水的速度,保单价值就会越来越高。反之,当进水的速度慢于出水的速度,保单价值就会越来越低,如果这种情况延续太久,就可能导致保单价值最终枯竭,保险成本和其他费用无钱可扣,保单就会断保。

在正常情况下,即投保人按照计划书缴纳“指导保费”,中途不过多提取保单价值,固定账户的派息利率维持在合理的区间(当前在3.7%上下),并且保险公司按照正常保险成本费率扣费,那么保单就一定不会断保,被保人保证可以享受终身的人寿保障。反之,如果投保人实际缴纳的保费低于“指导保费”,保单中途过多提款,或者固定账户派息常年处于极低的水平,保险公司按较高费率扣除保险成本费用,则保单就有断保的可能性。

为了保护客户的利益,保险公司会在保单合同中注明保底的派息利率(一般在2%左右)和保险成本费率的上限(一般为标准费率的110%),来控制断保的风险。

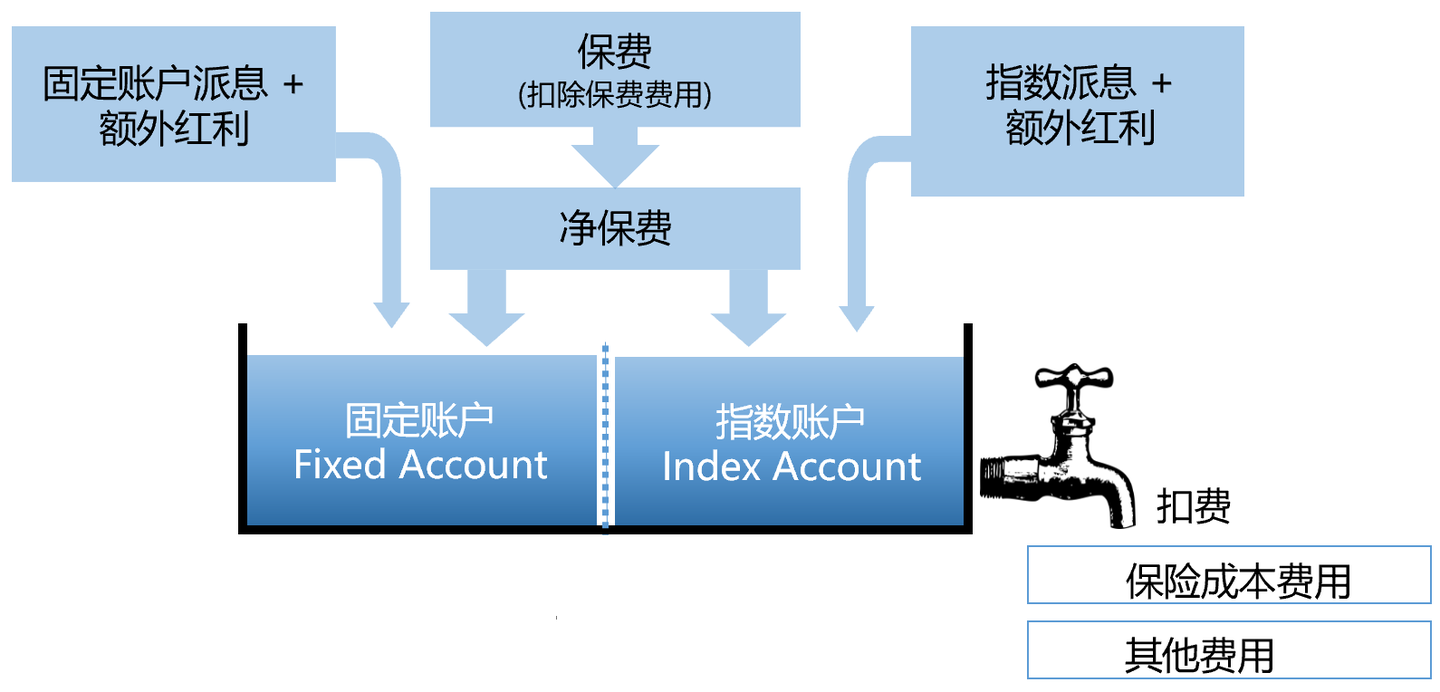

指数型万能险(Index UL或IUL)的产品结构也可以用同样的类比来解释,如下图。与传统万能险唯一的不同是,指数型万能险缴纳的保费会被分别装进两个账户——固定账户(Fixed Account)和指数账户(Index Account)。两个账户再根据不同的投资策略分别派息,累积保单价值。

其中,固定账户的正常派息率和保底派息率与传统万能险类似。指数账户的增值空间较高。以新加坡的指数型万能险产品举例,指数账户60%追踪标普500指数,每年派息上限8%;40%追踪恒生指数,每年派息上限9.5%。同时,指数账户的保底派息率一般为0%,也就是说,即便当年度标普500或恒生指数负增长,指数账户里的保单价值并不会随之下跌。

根据以上派息规则和过去实际的指数表现,从2020年末向前回溯,可以计算出过去30年指数账户的平均派息率能达到5.60%,最近十年则是5.31%。可以看出,在正常情况下,指数账户的长期平均派息利率会明显高于传统万能险固定账户的派息利率,假设其他条件相同,那么指数型万能险保单价值的累积也自然会比传统万能险更快。

指数型万能险也存在理论上断保的可能性,但同样地,只要投保人按时缴纳该交的保费,中途不乱从保单里取钱,断保也是几乎不可能发生的。比如,我们以40岁不吸烟男性,购买500万美元保额举例,趸缴的指导保费为691,353美元。假设投保人缴纳上述保费,并且中途不提取保单价值,按照保单系统的计算,理论上最早可能发生断保的年龄是75周岁,条件是在投保人40岁至75岁这35年间,保险公司一直按照保险成本费率的上限来扣费,并且标普500和恒生指数连续35年零增长或负增长,这显然是不太可能发生的。

三、新加坡的指数型万能险产品

目前,新加坡仅有宏利(Manulife)保险公司推出了指数型万能险产品。从2019年4月份第一款产品上市,到后面更新换代,在产品的灵活性上做出了不小的改进。在此,我们以新加坡宏利公司的Signature Indexed Universal Life Select(以下缩写为SIUL Select)这款产品为例,来说明新加坡指数型万能险的一些特点。

1.灵活性较强

SIUL Select的灵活性主要体现在两个方面。首先,有五种保费配比可供选择,即将所交保费的100%、75%、50%、25%或0%放入指数账户,剩余的部分放入固定账户。正常情况下,选择的指数账户配比越高,购买同样的保额,需要缴纳的保费就越低。虽然说指数账户的派息利率不如固定账户稳定,但是从长期的投资期限来看,指数账户的派息率会明显高于固定账户,而且投资风险其实并没有高出多少。

其次,在保单生效满两年后,投保人也可以随时重新分配账户价值。比如,最开始选择的是把保费100%放入指数账户,但之后某个时间对未来几年的全球经济比较悲观,就可以重新分配账户价值,把指数账户里25%、50%、75%甚至100%的金额转进固定账户。

2. 投资策略更稳健

这一方面是因为保留了固定账户,给了投保人随时把保单价值转入固定账户赚取稳定派息的选择权。另一方面则得益于这个产品“保费定投”(Automatic Premium Spread)的设计。

没有“保费定投”的指数型万能险产品,分配进入指数账户的保费会一次性锁入一个一年期的投资时段,投资时段开始和结束时的指数点位就决定了整个指数账户这一年的派息利率。而有“保费定投”的产品,进入指数账户的保费会进一步被平均分成十二份,在接下来的十二个月里分别锁入一年期的投资时段,在各自一年期满后分别计算派息利率,再进入各自下一年的锁定。因为一年内指数点位会上下波动,通过在不同的时间点开始追踪指数,可以减小整体派息利率的波动,也避免万一在锁定开始时正是指数高点,而导致接下来一年整个指数账户“颗粒无收”。

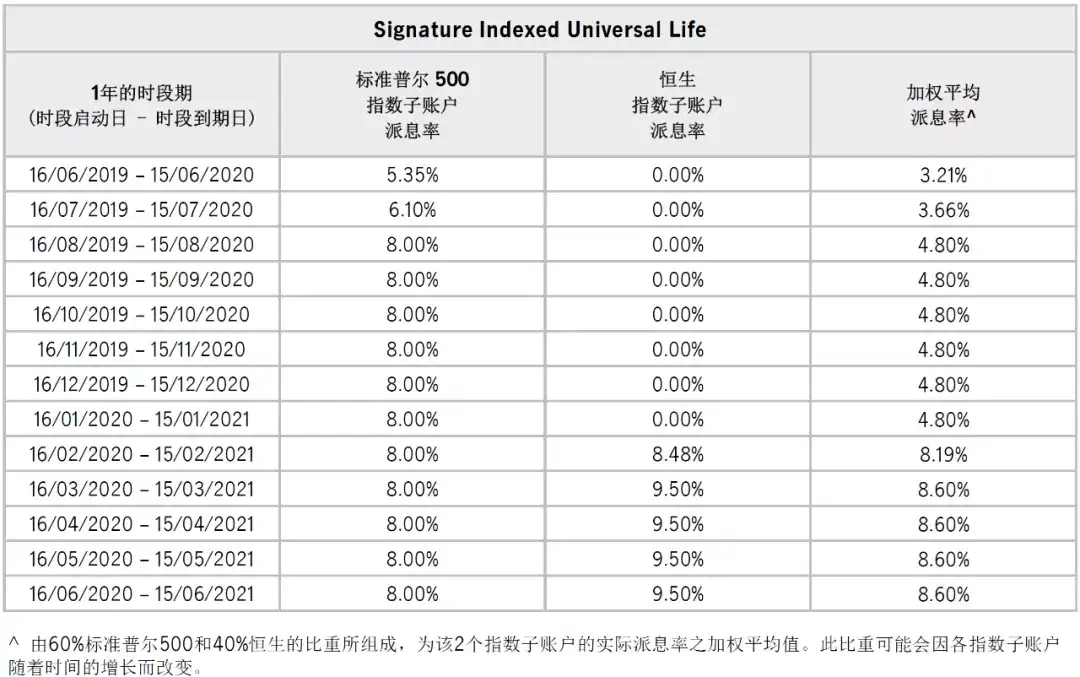

我们以2019年6月至2021年6月的实际派息率来举例。假设投保人刚好在2019年6月16日买入这款SIUL Select产品,如果没有“保费定投”,那么整个指数账户在2019年6月至2020年6月这一年里,派息率就仅有3.21%。但在“保费定投”的情况下,只有1/12的指数账户金额派息率在3.21%,之后11个月里进入锁定的账户价值则都获得了更高的派息利率。

3. 高保障杠杆

在文章开头我们提到,万能险最主要的功能仍然是提供人寿保障。因为指数型万能险的增值功能更强,购买同样的保额,需要支付的保费较低,因此保额与保费的杠杆会明显高于分红型终身寿险或者传统万能险。

我们按照购买1000万美元保额,保费100%放入指数账户,计算不同年龄和性别的被保人,对应的趸缴指导保费以及保障杠杆,如下表所示。若被保人在投保时体检结果良好,则有机会得到比“标准体”更好的保险费率,保费更低,保障杠杆更高。

4. 财富增值功能

在正常派息的情况下,指数型万能险“水缸”的“进水”会保持快于“出水”,保单价值随之逐年累积,因此使投保人得到财富增值。

我们以40岁不吸烟标准体男性投保人举例,保额1000万美元,一次性缴纳指导保费1,361,395美元。在正常派息的情况下,假设投保人30年后决定退保,此时退保价值为3,386,539美元。使用IRR公式计算,可以得出内部收益率为年化3.08%。

假如投保人通过保费融资购买这份保单,则自己只需要支付28%的保费,等于381,190美元,额外980,205美元由银行提供。假设银行贷款利率维持在1.5%,那么投保人每年再向银行支付贷款利息14,703美元。30年后退保时,再从退保价值里一次性支付贷款本金980,205美元。在这种情况下,内部收益率则提高到了年化4.64%。

不过,目前新加坡银行业对保单贷款的态度仍然不够友好,愿意提供保单贷款的银行数量较少且允许的保险产品有限。具体到指数型万能险,投保人通常只有成为银行的私人银行客户,才可能申请得到保单贷款。

|