|

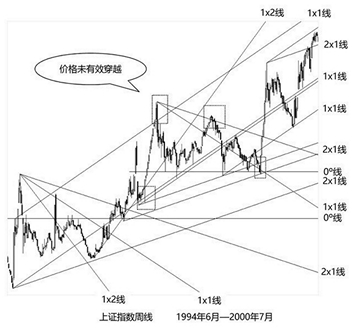

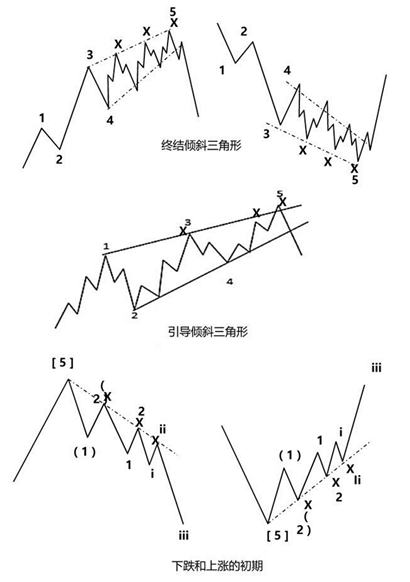

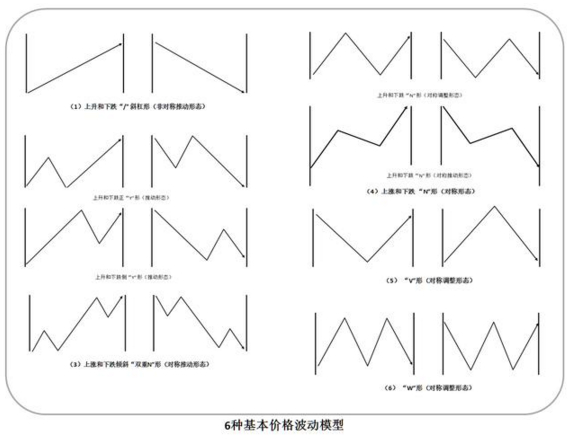

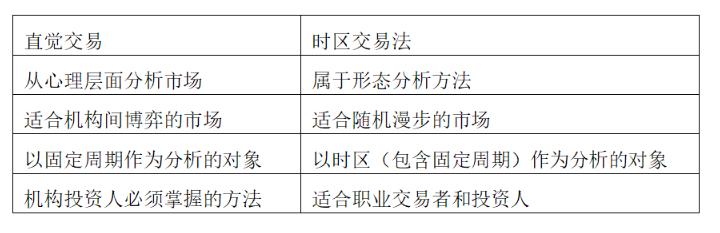

如何识别价格走势的趋势与震荡期 震荡期会在什么时候结束,一直是趋势交易者想要解决的问题,想要避开震荡只能是从时间和价格比例关系上入手,也就是江恩的时间和价格的平衡关系。 江恩发现,市场的价格运动在时间和价格上总能保持某种数理上的平衡关系,其中,时间因素是第一重要的,时间可以超越价格的平衡。 江恩的这一发现可以理解为:市场的价格运动好似一个旅行者,可以预先设定路线,目的地在哪起决定作用的是时间和速度。如果旅行者加快了步伐,可以在最短的时间里到达预先设定好的目的地,剩下的时间便可以休息;如果时间足够充裕,即便是旅行者以很慢的步伐也可以到达那个最远的目的地;如果赶路花的时间比较多(一边休息一边赶路),那么原地休息的时间自然就会少。 江恩之所以秘而不宣测算时间的方法,实际是江恩未能发现如何固定时间和速度之间的关系。市场的价格运动不仅在时间和速度上带有随意性,而且还是一种可以无限扩展的嵌套模式,小浪级的价格运动可以在时间和价格两个纬度的级别上不断无穷扩展。时间和速度之间无法得到一个固定的关系,自然无法精确测量市场。江恩在晚年迷恋上占星术,其实是期望能够从占星术里找到测量时间的这把钥匙,弥补江恩线(又称江恩速度线)的不足。江恩线的不足之处在只能通过价格的波动速度对市场做动态的跟踪测量,提供价格参考,并不能帮助交易者提前确定价格趋势一定会在哪个角度的江恩线上发生反转。 实际上可以把价格的形态看作是时间和速度的集合体,以此固定2者间的关系,类似面积公式,面积(价格形态)=长(速度)x宽(时间),面积(形状)有了,等号右边的2个动态的因素得到了其中一个便能求得另外的一个。一个完整的价格形态的时间包含了趋势和震荡期的时间,价格运动的速度越快,能量消耗的快用的时间就少,在趋势性波动上花的时间减少了,剩下可以震荡的时间就多了。 在一个完整的价格波动形态上(包含一个完整的驱动浪和调整浪),趋势运动与振荡期的时间和波幅基本无法用固定的比例来确定,长度(波幅)和宽度(时间)会互相转换。如果以形态来固定时间和速度(波幅)的关系,利用时间因素对价格形态做技术处理,可以发现,市场的价格波动存在6种基本的价格模型,其中2/3是具有标度律性质的对称型,也是这4种对称型的基本价格模型使市场具有了周期性和几何数理关系上的有序特征,于是,金融交易市场的价格运动被认为是有序的,而另外2种非对称型的价格模型的作用便是使市场的价格运动变得无法精准测量。通常一个完整价格形态由几个次级价格基本模型构成(嵌套),其中就会有非对称型的,因此只有选择了合适的时间窗(时区)才能便于做准确的测量。引用混沌理论的模型是这么解释的:在非线性的混沌系统中,一个混沌的过程是一个确定性的过程,虽然它看起来是无序的、随机的,却可以用简单的模型来获得明确的非周期性结果。混沌是一种无周期性的有序态,具有无穷层次的自相似结构,存在无标度区域,只要计算的精度或分辨率足够高,可以从中发现小尺寸混沌的有序运动,具有标度律性质。 测不准并不代表不能测量,需要结合价格的形态(即形态是否完成),究竟是a点、b点或是其它的关键转折点却是可以被提前发现的。比如基本价格模型中的V型,形态的转点分布在时间方形(时区)的中部,对称型基本价格模型的次级转点分布在时间方形(时区)内的对称点的位置上。也就是说基本价格模型的所有转点都会发生在这些特定的位置上,具体会是哪个时间节点需要结合价格的形态来确定。而6种基本价格模型的结构各自有各自特定的转点,因此,通过次级波动转点发生的位置可以提前确定价格形态的结构。如果结合之前的价格形态做市场交易心理分析,则可以进一步肯定大型趋势性的价格波动是否会发生。 《时区交易法》即运用上述原理,通过市场的基本价格波动模型来固定时间和速度(波幅)的关系,以此便于观测到市场不同级别波动趋势的关键时间转点。 关于构筑形态的时间转点和形态之间的关系,究竟是时间转点决定了形态,还是形态决定了时间转点的位置,这个问题无疑于是先有鸡还是先有鸡蛋,并不能提供分析上的指导,而这些形态的各个时间转点在分布位置上的差异化特征才是决策的依据,也是这些差异化的特征与具体的形态存在着关联性。 时区的作用是用逆推法把市场原本无法准确测量的大尺寸价格运动的韵律还原到小时间尺寸的价格运动上,以此缩小小尺寸价格运动在时间上的偏差,便于作准确的测量。

|

IP卡

IP卡 狗仔卡

狗仔卡 显身卡

显身卡