|

进入正题之前,我们先来看一组数据: - 据新加坡卫生部预测,每2位现年65岁的健康的新加坡人里,会有1人在有生之年发生重度残障,需要长期护理。

- 根据英杰华(Aviva)公司披露的理赔数据,在2018年1月至2020年6月之间所有重度残障的理赔案例中,38%由中风造成,26%由癌症导致,另有6%由其他慢性疾病(如糖尿病、阿尔兹海默症等)引起。

- 据卫生部统计,新加坡患有重度残障的人群维持这种状态的时间中位数是4年,约三成会持续10年以上。

- 英杰华公司在2018年所做的研究估算,在新加坡患有重度残障的人群,每月平均支出需要2324新币,用于日常生活开销、护理、医疗等方面。

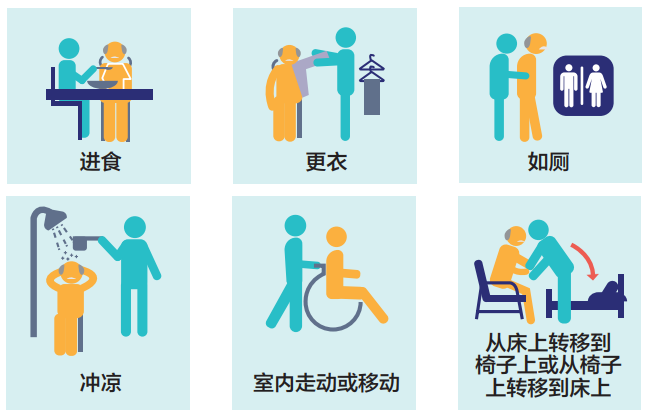

前文所提到的“重度残障”(severe disability),新加坡统一定义为无法自主完成以下6种“日常活动”里的至少3项。  鉴于新加坡越来越长的预期寿命(目前约为84.8岁),以及占比逐年走高的老年群体,因病失能而需要长期护理的人群也自然会愈发庞大。CareShield Life的推出,就是新加坡政府在公积金制度下尝试应对这一问题的一项主要措施。

什么是CareShield Life? 简而言之,CareShield Life(终身护保计划)是由新加坡政府推出的,一项面向所有30岁以上新加坡公民和永久居民的终身护理保险。任何参保者在任意年龄被诊断为“重度残障”,就将开始获得每月的现金补助,直至脱离“重度残障”状态,或者过世。CareShield Life的保费可全数用Medisave缴纳。 与新加坡的全民医保MediShield Life理念类似,CareShield Life也是将所有人的资源和潜在风险集中起来,在其中任何人发生不幸时,用大家集中起来的资源帮助他减轻长期护理可能带来的巨大经济负担。这也是保险最根本的互助性质。 CareShield Life的前身是从2002年就开始实施的ElderShield,并对保障福利做了大幅提升,两者对比见下表:  针对不同年龄层的人群,CareShield Life也制定了不同的参保规则: - 自2020年10月1日起,所有生于1980年或之后,且已到达30周岁的公民和永久居民,不管是否已重度残障,已自动加入CareShield Life,不可退出;

- 小于30周岁的,不管是否已重度残障,将在30岁生日时自动加入,不可退出;

- 出生于1970至1979年之间、已参保ElderShield且无重度残障的人群,将在2021年底自动加入CareShield Life,但可以在2023年12月31日前退出;

- 出生于1969年及之前且无重度残障的人群,可以在2021年底之后自行申请加入CareShield Life。

可以看到,出生于1979年或更年长的人群,只有在无重度残障的情况下才可以加入CareShield Life,这主要是为了将CareShield Life的保费控制在比较低的水平上。无法加入者可以通过其他社会福利政策得到补助。 而生于1980年之后的人群,即便已经有重度残障,仍然可以在CareShield Life受保,只需要缴纳一次保费,就可以开始领取每月的理赔金。

什么是CareShield Life supplements? 在2020年10月1日CareShield Life正式生效后,本地的一些保险公司也在政府许可下推出了相应的升级版保险产品,统称为CareShield Life supplements。这类产品的目的是在CareShield Life原本提供的基础保障之上,允许新加坡人再根据个人需要进一步增强自己所享受的终身护理保障,比如提高每月可赔付的金额、降低赔付门槛,以及其他一些附加福利。 在CareShield Life之上再购买一份保险公司的supplement产品,类似于我们早已熟悉的将基础的MediShield Life医保升级成为保障更好的商业住院险(Integrated Shield Plan)。 如本文的题目所写,为什么我认为我们应该购买supplement来增强原本CareShield Life的保障呢?主要有如下几个原因。

1. CareShield Life保障仍非常有限 如果发生重度残障,根据2020年的赔付标准,每个月仅仅能得到600新币的补助。这个金额在新加坡要维持一个人最基础的日常生活开销(如吃喝、水电费等)都极其困难,更不要提残障后的护理、医疗这些大额开销,以及还有通货膨胀的因素了。 假设一个人在2020年刚好30周岁开始参保,70岁时不幸因病发生重度残障,即便按照目前每年2%的增额来算,到那时每个月能领取的金额也仅仅是1324.82新币。 除非你已经累积了相当的资产,或者有人能给你提供长期的经济资助,抑或是你自信不幸运的事绝对不可能发生在自己身上,不然通过购买supplement来提高重度残障情况下每个月的赔付就非常必要。

2. 产品性价比很高 在绝大多数情况下,CareShield Life supplement产品能够提供的补助远远高于需要支付的保额。我们使用英杰华(Aviva)公司的MyLongTermCare Plus产品做一个简单的测算。假设一位30周岁的非吸烟男性客户,希望一旦自己发生重度残障,每个月可以在CareShield Life基础之上额外领取1500新币的补助,那么他每年需要支付的保费最低仅为573.95新币,大约每个月48块钱,少于每月能领取金额的1/30。

3. 可以用Medisave来支付保费 每年最多可以从Medisave使用600新币来支付CareShield supplement产品的保费。通常我们只有在购买医疗保险或者支付自己和家人的医疗费用时,才可以动用Medisave中的存款,否则只能一直锁在CPF里面。 如果发生重度残障,Medisave里面的存款可能很快也会用光。与其如此,不如拿里面的钱购买一份保险,在需要时获得持续终身的补助。 总结来说,在CareShield Life的基础上再补充一份supplement保单既必要也划算。

CareShield Life supplement产品对比 目前,有三家保险公司在CPF许可下推出了CareShield Life supplement产品,分别为英杰华(Aviva)、职总英康(NTUC Income)和大东方(Great Eastern)。在此,我们选取这三家公司各自保障最优的产品配套来进行一个横向对比。  *假设CareShield Life的赔偿金额每年递增2%。 选择相同的赔付金额,NTUC Income的产品保费看起来最便宜,但其实另有玄机。即如果无法完成3种以上“日常活动”,客户从保险公司获得的赔付实际上比最开始选定的少很多,且开始理赔的年龄越大,金额越少。所以并不划算。 Aviva和Great Eastern则没有上述问题,因为保险公司的赔付不会将CareShield Life已经支付的金额考虑在内。相比之下,两家公司的保费水平差别不大,但Aviva所提供的保障福利似乎更胜一筹。

|