本帖最后由 mu4zi3yu2 于 18-3-2021 20:27 编辑

读完标题,相信很多朋友就开始有疑惑了:

“买保险怎么还要指定受益人?我买保险的时候怎么从来没人跟我说过?” “我要是死了,保险公司不就应该把钱赔给我家人吗?”

因为普通大众很少会去细究保险条文,许多保险代理也对其不甚了解,所以特别多人在新加坡买过人寿保险后,都从来没做过“指定受益人”这个步骤。

其实如果对新加坡的保险理赔和遗产继承相关法规稍有了解,就会发现有没有指定保单受益人,对万一出险后的理赔的影响非常之大。指定过受益人的保单,整个理赔过程会更加顺畅、快捷,受益人的利益能被更好地保护,也能减少一些不必要的纠纷。

这里请注意,保单指定受益人的适用范围是有身故赔付的人寿保单,比如终身和定期寿险、意外险、带身故赔偿的重疾险、万能险(Universal Life),以及储蓄分红险、投资类保险等。而住院医疗险、无身故赔付的重疾险则不适用。

没指定受益人,出险了怎么赔?

我们先来看看,在没有指定保单收益人的情况下,万一受保人去世了,保险会怎么赔。

这里涉及到第一个相关法案——新加坡《保险法》第61节。

这一条文规定,受保人过世时,保险公司可以在未出具“遗嘱验证书”(grant of probate)或者“遗产管理书”(letter of administration)的情况下,预付最高15万新币给“适当索赔人”(Proper Claimant)。超过15万新币的理赔金,只有在收到遗嘱验证书或遗产管理书时才予以支付。

专业名词解释

“遗嘱验证书”——在已故者生前留下遗嘱的情况下,受委托的遗嘱执行人(executor)需要向法院申请遗嘱验证书,才可以管理已故者的财产,并将其分配给遗嘱中指定的受益人。

“遗产管理书”——在已故者生前未留下遗嘱的情况下,有意管理已故者财产的人需要向法院申请成为已故者财产的管理人(administrator),并取得遗产管理书,才可以管理已故者的遗产,并按照新加坡《无遗嘱遗产继承法令》(Intestate Succession Act)来进行分配。

“适当索赔人”——可以是已故者遗嘱中指定的遗嘱执行人,或其配偶、子女(合法婚生或非合法婚生)、父母、兄弟姐妹、侄儿、侄女、外甥或外甥女等。

我们可以预见到几个潜在的问题:

第一,适当索赔人的人选可能未必如已故者所愿。比如夫妻关系已经很差准备离婚,但丈夫在离婚前过世,妻子仍然有资格作为适当索赔人。而对于关系非常亲密但未结婚的两个人来说,如果一方过世,另一方却依法不能成为适当索赔人。

第二,在某些情况下,保险公司有权暂不发放首15万新币,而会等收到遗嘱验证书或遗产管理书时再予以支付。比如有两位或多位适当索赔人同时竞争申请理赔,或者适当索赔人不是已故者遗嘱中的受益人。

第三,适当索赔人在取得预付的赔偿金后,虽然有责任按照已故者的遗嘱或者《无遗嘱遗产继承法令》来进行分配,但可能因为拖延或者因利益关系而分配不合理,导致家庭纠纷。

第四,遗嘱验证书或遗产管理书的申请时间最短也要一个月,已故者的遗产构成越复杂,申请时间越久。如果遗产分配中有任何争议,则可能拖延数月,甚至数年都无法了结。这也就意味着,保险赔偿金超过15万新币的部分,可能需要拖非常久才能发放到受益人手上。

向保险公司出具遗嘱验证书或遗产管理书之后,保险公司此时再发放理赔金超过15万新币的部分,理赔的支票会注明付给“已故者遗产”(estate of the deceased)。

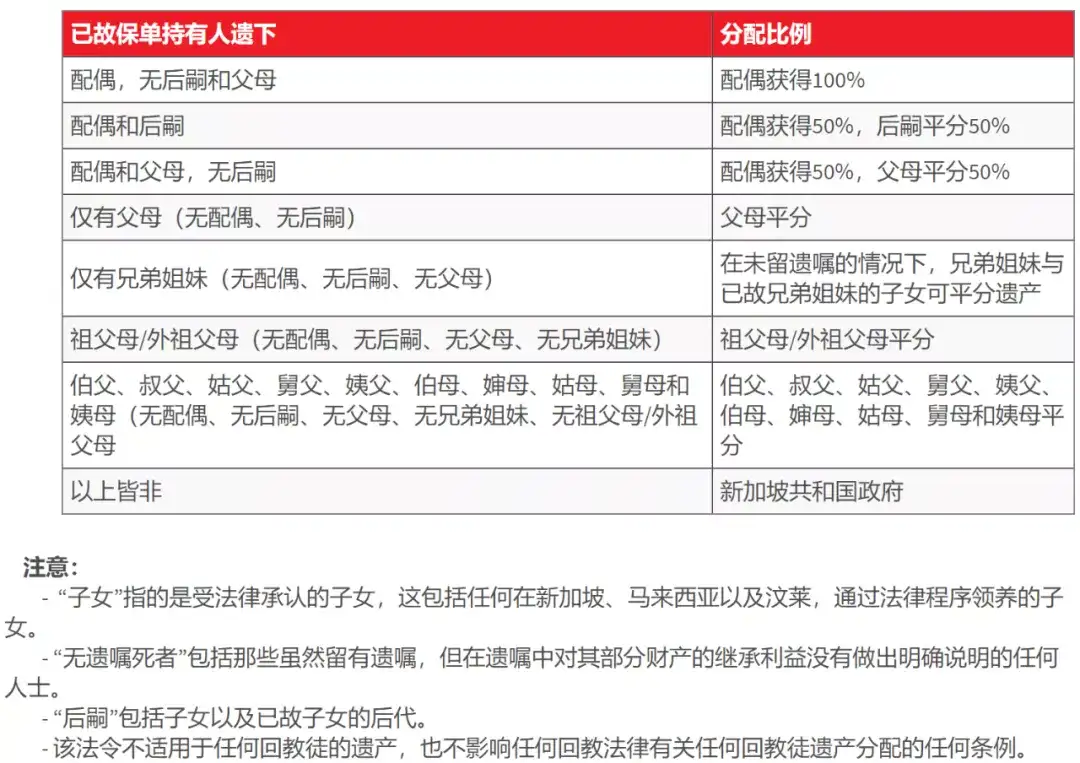

如果已故者生前立有遗嘱,遗嘱执行人再按照遗嘱中的指令,将已故者的遗产分配给受益人。若没有遗嘱,则由遗产管理人按照新加坡《无遗嘱遗产继承法令》来进行分配,规则如下:

另外,如果子女尚未成年(即未满18周岁),则ta所占的份额将交由ta的法定监护人保管,在到达18周岁时再交还给ta。

根据《无遗嘱遗产继承法令》进行分配同样有一些潜在的弊端,包括但不限于以下:

- 如果已故者留下了配偶、子女和父母,已故者的父母将被排除在遗产分配之外。

- 子女仅限于法律承认的子女,继子女和非合法婚生子女无法分到遗产。

- 如果再婚且育有子女,之前婚姻中的孩子在遗产分配中可能处于不利地位。

- 即便与前配偶关系破裂,前配偶仍可以作为已故者子女的法定监护人,获得遗产的支配权。

- 关系已破裂但尚未离婚的夫妻,一方过世,另一方仍有权获得至少50%的遗产。

在此做一个小结,没有为保单指定受益人的情况下,理赔金的全部发放必然比较缓慢,为争夺理赔金而发生纠纷的可能性也更大。如果生前没有设立遗嘱,那么遗产的分配方式也很可能非已故者所愿。

指定了受益人,出险后怎么赔?

在指定了受益人的情况下,保险公司不需要看到遗嘱验证书或遗产管理书,就可以一次性赔付理赔金全额,而不再受15万新币的限制。投保人可以根据自己的意愿,指定一名或多名受益人,并且标注每名受益人可获得的理赔金比例。

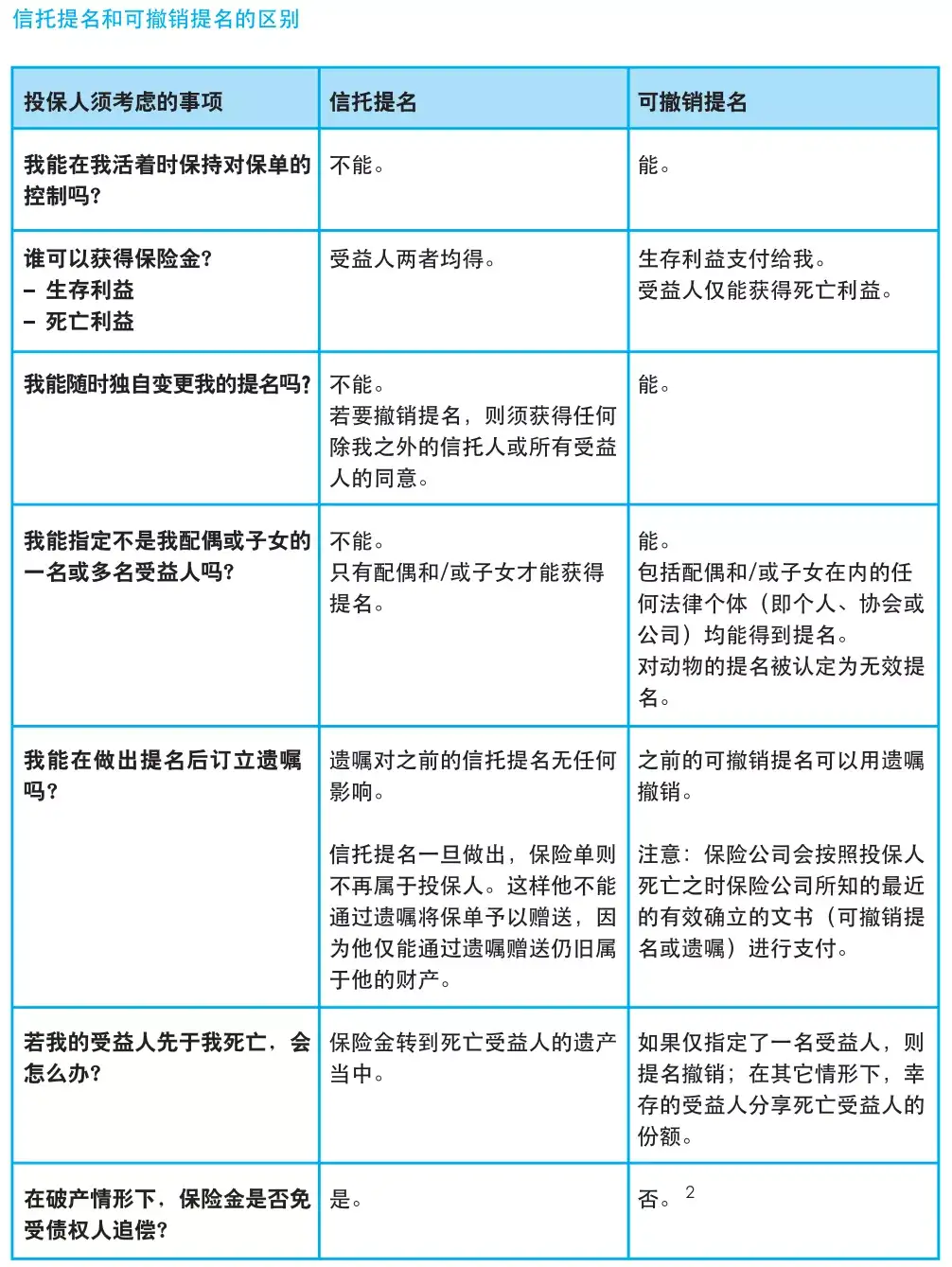

在新加坡,有两种指定(提名)受益人的方式,即信托提名(trust nomination,新加坡《保险法》第49L节)和可撤销提名(revocable nomination,新加坡《保险法》第49M节)。两者有一些重要区分,见下表:

摘自新加坡人寿保险协会(Life Insurance Association Singapore)官网

可以看出,可撤销提名所赋予投保人的灵活空间要大得多,这主要体现在允许指定除配偶和子女之外的人(甚至协会或公司)作为保单的受益人,比如笔者有的客户就指定朋友作为受益人,也有的客户将慈善机构指定成受益人。而信托提名则仅限于配偶和子女。

可撤销提名的灵活性同样体现在投保人能独立地变更受益人提名,而信托提名的变更则必须取得所有受益人或者除投保人之外的信托人(trustee)的书面同意。所以,即便家庭情况出现变化(如离婚、再婚、与再婚配偶生育子女),做了信托提名的投保人也无法单方面撤销或更改已被提名的受益人获得理赔金的权力。

因为这些灵活度,所以对于绝大多数人来说,可撤销提名都是更合适的选择。投保人可以根据自身和家庭情况随时更新提名。比如在单身时,大多数人会提名父母。结婚生子后,可以再把配偶和子女加入受益人当中。

当然,信托提名也有一个非常重要的优势,那就是信托提名的理赔金可以完全免受债权人的追偿。而在可撤销提名的情况下,如果已故者生前存在债务问题,那么只有在用已故者的遗产(包括保险赔偿金)还清债务或提出让债权人满意的方案的情况下,才可以将余额分配给保单收益人。

因此,对于经商的人群或者有比较多债务的人群来说,信托提名有着其特殊的意义,即可以保护受益人(即配偶和子女)所能得到的保单赔偿不会被债主腐蚀。

有一点需要注意,如果是在2009年9月1日之前指定了配偶和/或子女为保单受益人,则自动成为信托提名(新加坡《不动产转让和资产法》第73节)。而在此之后提名,就可以自行选择要信托提名还是可撤销提名配偶跟孩子为受益人。

写到这里,相信指定保单收益人的好处已经很明晰了,可以归纳总结为三点:

- 能根据自己的意愿自由分配保险赔偿金,把钱给到真正最关心的人。

- 受益人不用等待繁琐的法律程序,可以很快并全额获得赔偿金(若死亡原因直接明了,保险公司通常1-2周就能作出赔偿)。

- 虽然即便指定了受益人,其他人还是可以诉讼争夺遗产,但至少比没指定受益人的情况要明晰得多,受益人的利益也更得到保护。

怎么指定保单受益人?

最后,说一下指定(提名)保单受益人的步骤。

首先,投保人需要明确想做信托提名还是可撤销提名。一般情况下,推荐可撤销提名。

其次,投保人可以到保险公司的官网上下载对应的“信托提名表格”(Form 1: Trust Nomination)或“可撤销提名表格”(Form 4: Revocable Nomination)。保险公司的官网上一定都有。

然后,投保人必须在两名至少年满21岁的成年见证人在场的情况下,正确完整地填写表格,签署日期必须一致。见证人不可以是任何提名的受益人或受益人的配偶。必须确保所有受益人的分配比例之和为100%。如果是信托提名,信托人(trustee)也需要签字。

最后,将填好的表格邮寄到保险公司的地址(包括居住海外的客户),并通知你的保险代理或保险公司客服部门,确保受益人提名收到并生效。

所以,买过保险的你,已经指定受益人了吗?

|