本帖最后由 mu4zi3yu2 于 15-5-2021 18:18 编辑

重疾险作为一种基本的保障类保险,在新加坡的普及程度可能仅次于住院险和意外保险。虽然名称都叫“重疾险”,但其实市面上的重疾险产品五花八门,有很多不同的种类。即便同一种重疾险,每家保险公司的产品之间也互有差异。

在从业过程中,笔者发现不少客户之前买的重疾险要么就是买贵了,要么买的其实并不是最适合ta的那类产品,要么干脆就是掉进了误导销售的坑里,买到了根本就不好的产品。

这篇文章我们来试图梳理一下,在新加坡配置重疾险时,有哪些方面是我们应该格外关注的?对于不同的人群,配置哪类重疾险更加合理?哪种产品我一般建议大家避开? 在进入正题之前,我们先简单概括一下,新加坡市场上的重疾险产品都有哪些种类。

一、新加坡重疾险有哪些种类?

本着尽量通俗易懂的原则,我们可以从以下几个维度来对重疾险做一个分类:

- 按保障时间:保终身、保定期(比如保20年、保到75岁);

- 按保障内容:保早中晚期重疾、只保晚期重疾、只保某几种特定重疾(比如只保男性或女性多发的重疾,或者只保某几种最多发的晚期重疾)、只保癌症;

- 按赔付次数:赔付一次、赔付多次;

- 按现金价值:分红型重疾险、消费型重疾险、返还型重疾险、投连型重疾险。

前三条应该都非常容易理解。关于最后一条,我们稍微解释一下其中每一个类别。

分红型重疾险:其实也就是我们常说的附带重疾的终身寿险(Whole life + CI/ECI rider)。保险公司拿收到的保费去投资,投资赚到的钱再每年向客户分红,加到客户的保单价值里面。累积的分红客户可以选择取一部分,或者把保单整个退掉全取出来,也可以不取,到理赔的时候分红再加到理赔金里面。

消费型重疾险:纯保障类的重疾险,保单没有任何现金价值,所以保费往往相对便宜得多。如果在保障期限内没有任何理赔,保单结束的时候也拿不回来一分钱。新加坡市场上绝大多数的保定期的重疾险都是消费型重疾险。

返还型重疾险:新加坡保定期的重疾险里有很少数是返还型的,就是说在保单到期的时候,如果没有做过任何理赔,之前交过的所有保费总额可以一次性还给你(不含利息)。这种产品设计看起来不错,但一般都很不划算,后面我再解释。

投连型重疾险:这种是投资型保险(Investment-Linked Product)附带的重疾保险,保单价值取决于所选择基金的投资表现,再扣除保险成本。这种产品通常是误导销售的重灾区,也是笔者认为带“坑”的一类产品,同样在文章后面解释。

二、怎么判断哪种重疾险适合你?

因为市场上有那么多不同种类的重疾险产品,大多数人在挑选时难免会眼花缭乱。但其实判断哪种重疾险适合自己,还是有一些规律可循的。笔者谨根据从业经验和对不同产品的理解,尝试归纳出一些可供参考的评判标准。

1.根据自己的经济能力,量力而为

从年保费来算,前面不同类别的重疾险的保费价格大概可以排列如下:

- 按保障时间:保终身>保定期

- 按保障内容:保早中晚期重疾>只保晚期重疾>只保某几种特定重疾>只保癌症

- 按赔付次数:赔付多次>赔付一次

- 按现金价值:分红型重疾险>消费型重疾险(返还型和投连型可以直接忽略)

我们购买重疾险的初衷,是在万一患病的情况下可以补偿我们的经济损失,但是如果重疾险的保费现在就给我们带来比较大的经济负担,那就是本末倒置了。

在规划可以拿出多少钱去买重疾险时,我们也要把其他保障类保险的保费计算在内,也就是住院险、意外险、人寿险(保身故)等。当然,每个人的需求大小和愿意付出的保费多少不同,但一年内花在保障类保险上的金额建议不要超过年收入的15%。

预算充足的情况下,我们自然希望买到的重疾保障越全面越好。比如,可以买早中晚期重疾都保终身的重疾产品,或者可以赔付多次(尤其是癌症多次赔付)的产品。

但是,如果重疾险保费明显超出了我们的承受范围,那么就需要认真考虑一下,有没有性价比更高的同类产品?或者这类产品真的适合我吗?同样保重疾,我可不可以退而求其次,比如说保定期而不是保终身,或者选赔付一次而不是赔付多次的产品?

2. 预算有限的情况下,优先保证保额

买保险说到底就是买保额。如果买的保额不够,真的出险了,就达不到我们原本期望的保障作用。

拿重疾险来说,在之前的文章里我们屡次提到过,它最关键的作用是补贴我们在万一生病、一段时间内不能工作的情况下,正常的生活开销。尽管收入中断了,但我们仍然要吃喝、要交水电网费、要还房贷或者房租。取决于每个人所处的人生阶段,还可能要给孩子交学费、要补贴父母的医疗和养老。这是在看病本身的医疗费之外,另外一项“隐形的”但同样十分庞大的开支,只有重疾险能帮助我们减轻这项负担。

做重疾险规划时,我们一般建议晚期重疾的保额尽量可以覆盖我们4—5年的生活开支,早中期的保额可以相对少一些,大概1.5年—2.5年。假设新加坡一个三口之家的平均月支出为5千新币,那么晚期重疾的保额就应该在24万—30万新币,早中期的保额在9万—15万新币左右。

如果我们的预算不允许买到足够保额的终身重疾险,那么不妨改成买消费型的定期重疾险,保到65岁或70岁,因为一旦退休,也就不存在生病后收入中断的问题了。或者,如果我们的预算买多次赔付重疾险的话,每次的赔付额太低,那么不如改成买单次赔付的。毕竟,如果连第一次重疾都保障不到位,还谈什么第二次、第三次呢?

3. 年轻人优先保终身,中年以上优先保定期

新加坡的终身重疾险也就是前文介绍的分红型重疾险,且基本都是单次赔付。这种产品的特点是可以在一定年数内缴清保费,享受终身保障。与之相对的,新加坡的定期重疾险全部都是保多少年交多少年。

另外,新加坡的重疾险还有一个很有特色的multiplier选项,也就是在一个特定年龄(通常是70岁左右)之前,实际获得的保障等于基础保额的2—5倍。这个特征也是为了着重补贴万一在工作期间患病的额外损失。

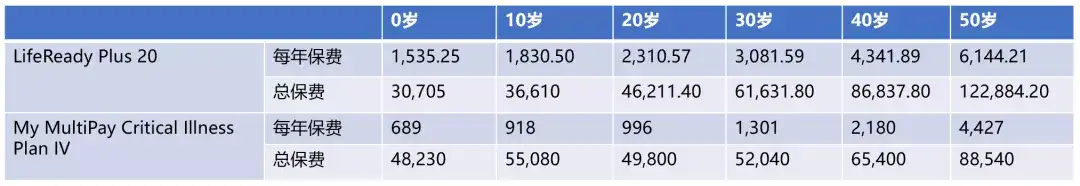

我们分别选择市场上性价比较高的终身重疾险和定期重疾险来举例。终身产品我们选择宏X公司的LifeReady Plus 20 + 早中晚期重疾附加险,晚期基础保额7.5万新币,早中期基础保额2.5万新币,70岁前×4倍(晚期30万,早中期10万),20年缴清。定期产品我们选择英X华公司的My MultiPay Critical Illness Plan IV,首次晚期保额30万新币,首次早中期保额10万新币,保到70岁。受保人均为不吸烟男性,不同的投保时的年龄对应的保费如下:

我们可以看到,投保时年龄越小,买终身重疾险就越划算。而且,投保时年龄越小,可以让保单现金价值累积的时间也越长。投保时年龄越大,终身重疾险的性价比越低。

当然,上面的对比并不是非常严谨,没有把保费的时间价值、保单现金价值、赔付次数等考虑在内,但表达的意思相信大家已经清楚了。如果在30岁以后开始投保重疾险,我建议就应该仔细对比一下不同类别的产品方案,而不是仅仅局限于终身重疾险了。

4. 投保时年龄越大,保障内容应该越具体

新加坡最主流的重疾险产品是以行业统一定义的37种重疾为基础,保它们的早中晚期。但随着投保时年龄变大,这种保障最全面的重疾险的保费会越来越贵,尤其在40岁以后开始投保,保费有比较大的可能会超出承受能力。

在这种情况下,不妨考虑选择保的疾病种类少一些的重疾险产品,比如说只保37种晚期重疾的产品,只保某几种最多发重疾的产品,或者是只保癌症的产品。虽然说保障没有那么全面了,但其实这些产品仍然是很实用的。如果我们去看每家保险公司过往的重疾理赔数据,会发现仅癌症一项就会占到所有重疾理赔的至少一半。

而且,保的疾病种类少一些的产品,费率往往也比保的病种多的产品便宜(甚至便宜特别多)。与前面第二条建议类似,这样的产品选择也是为了能在有限的预算内,尽可能买到足够的保额。

5. 不要买返还型重疾险

这种产品的卖点是,如果保单到期时没有理赔,保险公司会把交过的所有保费一次性还给客户,所以给人一种没花钱就白享受了很多年保障的错觉。但是实际算一下,我们会发现市场上绝大多数返还型重疾险产品都很不划算。

我们分别选一款比较有代表性的返还型重疾险和消费型重疾险做个对比。返还型的我们用友X公司的Beyond Critical Care,消费型的我们用英X华公司的My MultiPay Critical Illness Plan IV。同样30岁不吸烟女性,购买基础保额为10万新币,两款产品的主要特征对比如下:

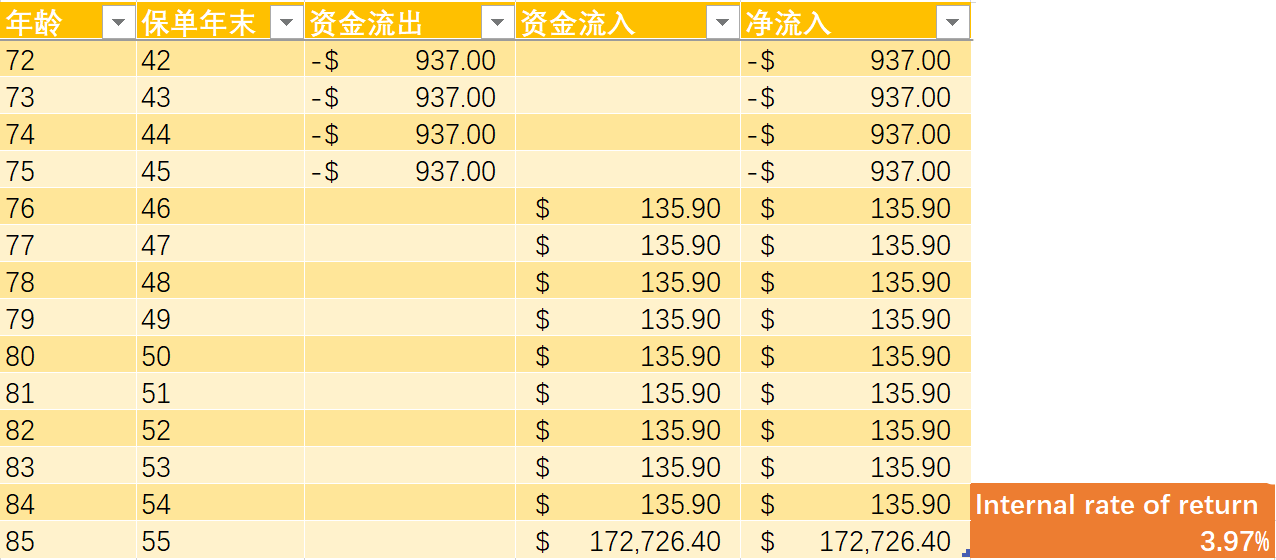

我们再来计算一下这款返还型产品的内部收益率(IRR),也就是说我们把相比之下多交出去的保费当作一种投资,而最终的收益是返还的保费总额,那么这个投资的年化收益率有多少?

前45年,每年净投入是937.10 (= 3,333.10 - 2,396); 第46至55年,每年净投入是-135.90 (= 2,260.10 - 2,396); 最后一年,一次性收益是172,590.50 (=3,333.10 × 45 + 2,260.10 × 10)。

算下来,这个55年期的投资,年化收益率只有3.97%而已。更不要说在本身的保障内容方面,上面那款消费型产品也完全“碾压”这款返还型产品。

6. 也不要买投连型重疾险

如前文介绍的,投连型重疾险就是基金投连险附带一个重疾附加险。因为投连险计划书上用的预期收益率(4%和8%)要高于分红型产品用的预期收益率(3.25%和4.75%),所以成了很多保险代理的谈资,例如对客户说:“买这一款产品,既可以赚很高的收益,同时又有重疾保障,一举两得。”

实际上,这种产品大多都比较“坑”,主要体现在这么几个方面:

第一,大多数这类产品,第一年交的保费只有20%左右真正买进了基金,大部分都被保险公司扣掉了。之后这个比例会逐年增加,一般从第5年开始才100%买进基金,有的产品甚至每年多给5%的奖励。但是因为最开始实在亏损了太多,通常至少要15年才能回本,指望它给你多高的投资收益根本是不可能的。

第二,很多这种产品的缴费期是终身,中间如果断了可能有扣费。重疾附加险本身也要从保单里扣保险成本,一旦因为中断保费,或者投资收益不好,导致保单价值太低,不够支付保险成本,那么整份保单就断掉了,重疾保障也就没有了。

第三,大多数这种产品可选的投资基金数量都很少,而且过往收益也很一般。

当然,新加坡市场上有一些新的投连型重疾险产品,从一开始就100%投进基金,而且也可以在限定期限内交完保费。但是我仍然不推荐购买,原因很简单,我们买保险都希望获得一个保障的确定性,而投资必定有风险,无法提供这种确定性,这种保单总会存在意外断保的可能。

所以,保险是保险,投资是投资,不要混在一起。看起来好像一举两得,实际上绝大多数情况下两边都做不好。

最后一条建议:买保险的时候多找几家保险公司看看

一方面是因为单一某家保险公司可能没有最适合你的那类产品,另一方面是不同公司的同类重疾险产品,性价比可以差距很大。比如这几年比较流行的多次赔付型重疾险,好产品和不好的产品差距非常明显。

即便是同质化很高的终身重疾险,同样一位客户,保障内容基本相同,不同公司的产品每年的保费也可能相差几百甚至上千块。每年省下这些钱,干点儿别的啥不好呢?

如果嫌挨家保险公司问太麻烦,就找一位能同时卖不同保险公司的保险经纪咨询吧。

|